Wenn du ein Shopify-Shop-Besitzer mit Sitz in der Europäischen Union bist, solltest du verstehen, wann du die Mehrwertsteuer in Rechnung stellst oder sogar welcher Steuersatz für welchen Kunden gilt.

Dieser Artikel wird dir helfen, dieses Thema zu verstehen und deinen Onlineshop richtig einzurichten.

Der wichtigste Unterschied für dein Unternehmen ist, ob es mehrwertsteuerpflichtig ist oder nicht.

Viele Unternehmen werden ohne Registrierung gegründet. Sobald jedoch ihr jährlicher steuerpflichtiger Umsatz in dem Land, in dem ihr Unternehmen ansässig ist, einen bestimmten Schwellenwert überschreitet, müssen sie sich für die Mehrwertsteuer registrieren lassen. Dieser Schwellenwert liegt in einigen EU-Ländern bei 35.000 € und in anderen bei 100.000 €.

- Mein Unternehmen nicht für die Mehrwertsteuer registriert ist

- Mein Unternehmen für die Mehrwertsteuer registriert ist

Wenn dein steuerpflichtiger Umsatz in den letzten zwölf Monaten unter der Grenze für die Mehrwertsteuerregistrierung des Landes liegt, in dem dein Shop ansässig ist, ist es höchstwahrscheinlich nicht mehrwertsteuerlich registriert.

Das bedeutet, dass du keine Mehrwertsteuer auf deine Verkäufe berechnest, unabhängig davon, woher deine Kunden kommen.

Wenn dein Unternehmen mehrwertsteuerpflichtig ist, musst du einigen Kunden die Mehrwertsteuer in Rechnung stellen, anderen aber nicht. Die folgende Tabelle zeigt, wem du wann die Mehrwertsteuer in Rechnung stellen musst.

Zwei Faktoren sind ausschlaggebend dafür, ob du die Mehrwertsteuer in Rechnung stellen musst oder nicht: in welchem Land sich dein Kunde befindet und ob du an einen Verbraucher (B2C) oder an ein Unternehmen (B2B) verkaufst.

| Kunden aus | Verbraucher (B2C) | Unternehmen (B2B) |

|---|---|---|

| Das gleiche EU-Land | MwSt. | MwSt. |

| Ein anderes EU-Land | MwSt. | Keine MwSt. |

| Außerhalb der EU | Keine MwSt. | Keine MwSt. |

Du musst auch deine Umsatzsteuer-Identifikationsnummer auf deinen Rechnungen und Quittungen angeben, damit diese gültig sind.

Beim Verkauf an Verbraucher (B2C) und Unternehmen (B2B) in deinem Heimatland solltest du immer die Mehrwertsteuerundden in deinem Land geltenden Mehrwertsteuersatz anwenden. Dies gilt sowohl für den Verkauf physischer als auch digitaler Waren.

Wenn du an Kunden aus anderen EU-Ländern verkaufst, musst du zwischen dem Verkauf an Verbraucher und Unternehmen unterscheiden.

Verbraucher aus verschiedenen EU-Ländern

Wenn du an Verbraucher (B2C) aus anderen EU-Ländern verkaufst, solltest du immer die Mehrwertsteuer erheben. Welcher Mehrwertsteuersatz anzuwenden ist, hängt von der Art deiner Mehrwertsteuerregistrierung ab.

Verkaufen als „Kleinstunternehmen“

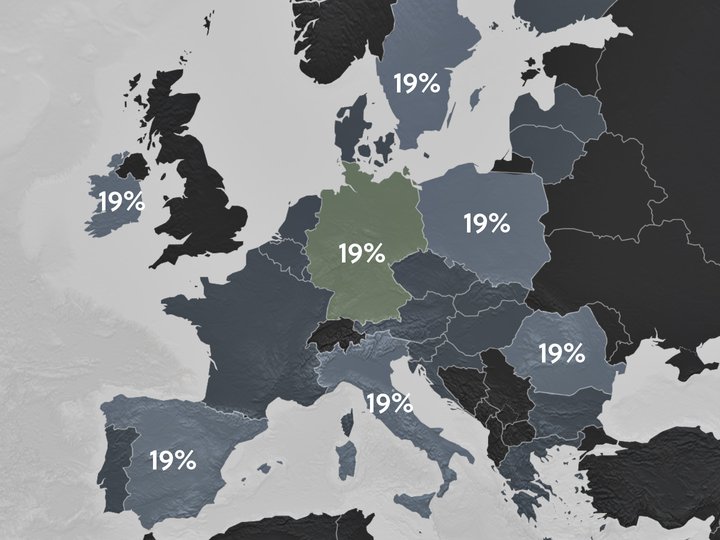

Wenn dein steuerpflichtiger Umsatz in einem Kalenderjahr außerhalb deines Heimatlandes, aber noch innerhalb der EU, den Schwellenwert von 10.000 € (ohne MwSt.) nicht überschreitet, kannst du die Steuerbefreiung für Kleinstunternehmen in Anspruch nehmen. Sobald du den Antrag bei deiner örtlichen Steuerbehörde gestellt hast, wird der Mehrwertsteuersatz des Landes, in dem dein Unternehmen ansässig ist, berechnet.

Überschreiten der Schwelle zum Kleinstunternehmen

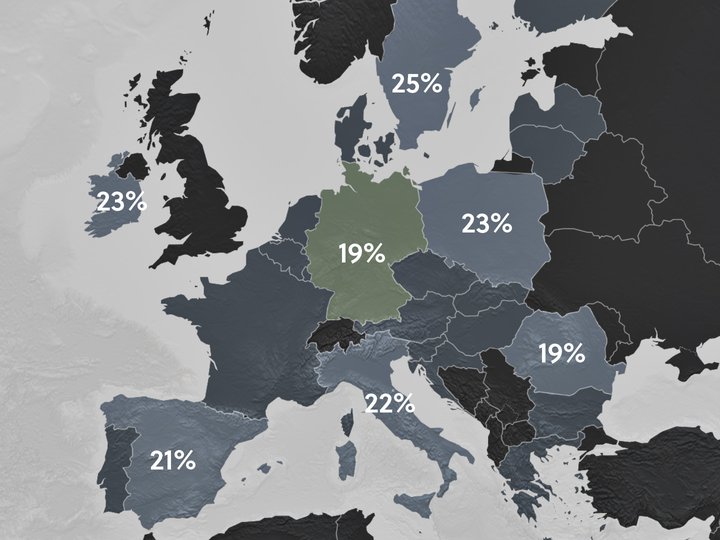

Wenn dein steuerpflichtiger Umsatz während eines Kalenderjahres außerhalb Ihres Heimatlandes, aber noch innerhalb der EU, den Schwellenwert von 10.000 € (ohne MwSt.) übersteigt, berechnest du den MwSt.-Satz des Landes, in das du lieferst.

Infolgedessen wirst du Kunden aus anderen EU-Ländern unterschiedliche Mehrwertsteuersätze in Rechnung stellen, die von Land zu Land variieren (von 15 % bis 27 %).

Shopify ermöglicht es dir, diese Steuereinstellungen für einzelne MwSt.-Registrierungen festzulegen und deinen EU-Kunden automatisch die korrekten Steuern in Rechnung zu stellen.

Unternehmen aus verschiedenen EU-Ländern

Beim Verkauf an Unternehmen mit gültigen Umsatzsteuer-Identifikationsnummern aus anderen EU-Ländern berechnest du keine Umsatzsteuer für physische oder digitale Waren.

Solche Kunden sollten in deinem Shopify-Shop als steuerbefreit gekennzeichnet werden. Außerdem solltest du die Umsatzsteuer-Identifikationsnummern deiner Geschäftskunden erfassen und validieren, bevor du ihnen den Kauf deiner Produkte gestattest.

Mit Sufio kannst du die EU-Umsatzsteuer-Identifizierungsnummern deiner Geschäftskunden erfassen und validieren und sie gegebenenfalls als steuerbefreit einstufen.

Darüber hinaus erstellt Sufio Rechnungen, die alle erforderlichen Angaben enthalten, damit sie den gesetzlichen Vorschriften für die Rechnungsstellung genügen. Rechnungen können als gültiger Nachweis dafür dienen, dass deine Produkte in ein anderes EU-Mitgliedsland versandt wurden.

Beim Verkauf an Kunden außerhalb der EU solltest du keine Mehrwertsteuer auf Waren berechnen.

Du musst den Umsatz trotzdem als Umsatz mit 0 % MwSt. versteuern. Gültige Rechnungen, wie die von Sufio erstellten, können als Nachweis dafür dienen, dass die Waren außerhalb der EU versandt wurden.

Vorsicht

Ab dem 1. Januar 2021 ist das Vereinigte Königreich nicht mehr Teil der EU. Folglich gelten für Direktverkäufe zwischen dem Vereinigten Königreich und der Europäischen Union neue Vorschriften.

Beim Verkauf an Verbraucher (B2C) oder Unternehmen (B2B) aus der EU direkt in das Vereinigte Königreich, musst du eine britische MwSt.-Nummer beantragen. Der anwendbare Mehrwertsteuersatz richtet sich nach dem Gesamtwert der Bestellung. Bei Bestellungen im Wert von weniger als 135 £ wird die Mehrwertsteuer von 20 % in der Verkaufsstelle erhoben. Bestellungen im Wert von mehr als 135 £ unterliegen den Vorschriften über die Einfuhrumsatzsteuer.

Professionelle Rechnungen für Shopify Shops

Erstelle automatisierte Rechnungen mit Sufio für jede Bestellung in deinem Onlineshop.

Sufio - Professionelle Rechnungen von Shopify App Store installieren